随着中国养宠人群的迅速扩张和“它经济”的持续驱动,中国宠物市场规模在近五年迅速攀升。越来越多的家庭选择将“毛孩子”作为重要的家庭组成部分,宠物食品市场也随之高速增长。尼尔森IQ调研数据显示,宠物主进一步呈现年轻化趋势,95后及女性消费者已经占据主导地位且在宠物消费上成为主力增长人群。

在《中国宠物食品经济》报告中,尼尔森IQ从“人、货、场”三方面深入剖析了宠物食品消费者画像及消费偏好、产品策略、创新方向及核心品牌的渠道策略,解读当下中国宠物食品市场的新兴趋势。

中国宠物市场规模持续攀升

过去5年,中国宠物消费市场规模持续攀升,2022年市场规模为2,706亿元,增速达8.7%。虽然中国宠物消费市场规模庞大,但家庭渗透率和平均消费力与发达国家相比仍有较大差距。在宠物经济发展较为成熟的美国,养宠家庭渗透率已高达70%,中国养宠渗透率仅为22%。

中国单只宠物年平均消费金额亦逐年增长(22年增速6.8%),但中国每户家庭宠物平均年消费金额仅为美国的三分之一(4,000元 vs 1,1500元),中国宠物消费市场未来仍有较大升级与增长空间。宠物食品作为养宠人群的刚需产品,消费体量占比宠物消费市场的50.7%,市场未来发展前景非常可观。

养宠人群消费者画像

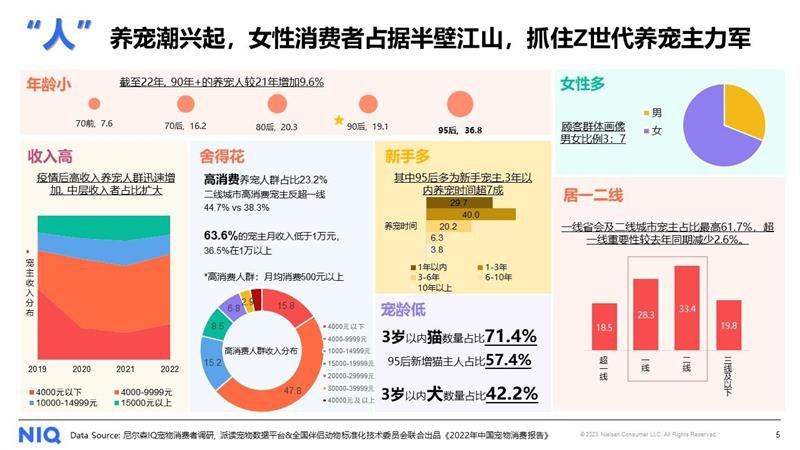

聚焦中国当下的养宠人群,90后占据了半壁江山(55.9%)并呈现逐年增长的态势。2022年90后养宠人群数量增速高达9.6%,其中95后是最大的养宠群体,人群占比为36.8%。目前近7成养宠群体为女性,是养宠人群的主力军。

尼尔森IQ调研数据显示,疫情后月均收入4,000-10,000的养宠人群增长最快且占比最高,对宠物的消费意愿更强,宠物月消费500元以上的高消费人群占比达23%。纵观不同的城市线级,一线省会城市、二线城市是养宠人群占比最高的城市,二线城市的高消费宠物主占比45%,对宠物消费投入远超一线城市宠物主。

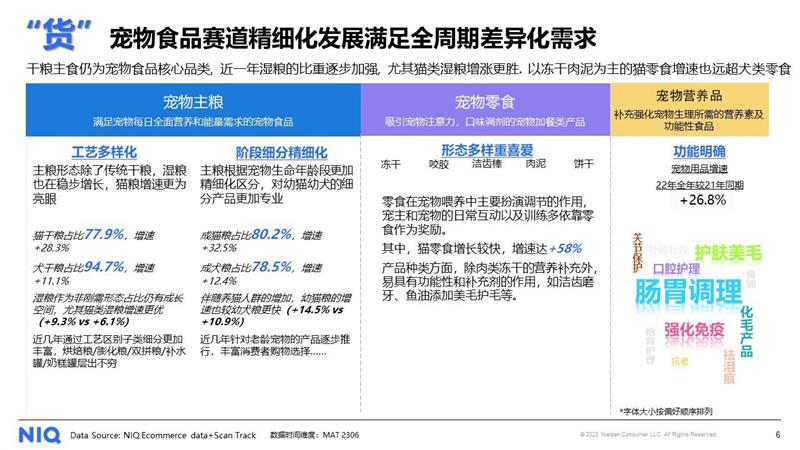

精细化发展满足全周期差异化需求

宠物食品主要涵盖宠物主粮、宠物零食、宠物营养品。宠物主粮是满足宠物营养需求、能量需求的最主要食品,从形态划分为干粮和湿粮。近几年随着工艺的提升,宠物主粮的细分类别更加丰富,催生了烘焙粮、膨化粮、双拼粮等细分品类。其中干粮品类占比较高且增长迅速,猫干粮(78%)、犬干粮(95%)均呈双位数高速增长。相比之下,非刚需的湿粮占比虽然不高,但增速同样可观,猫湿粮保持了9.3%的高增速。

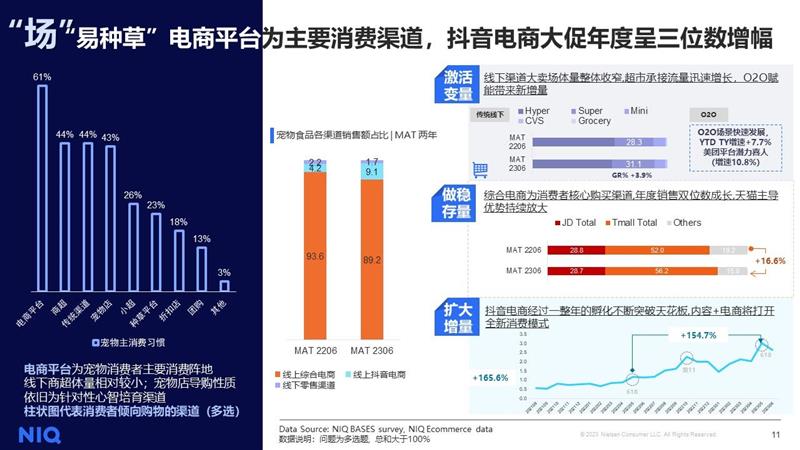

电商平台为主要消费渠道

尼尔森IQ的数据显示,线上渠道是宠物消费的主要阵地,其中线上综合电商的宠物食品销售重要性占比近9成,规模远超线下零售渠道与线上兴趣电商的总和。抖音电商近年来发展迅速,MAT 23年6月vs MAT 22年6月销售重要性占比由4.2%增至9.1%。

针对线下商超、综合电商、兴趣电商这三个宠物食品的细分渠道,我们总结了“激活变量、做稳存量、扩大增量”三大市场策略。

1)激活变量:线下商超可满足宠主线下补货/囤货类需求,据尼尔森IQ数据监测,宠物食品在O2O渠道具有较大发展潜力,其近场化和高效履约的特征可满足消费者即时性需求,在上线城市有较大发展空间。

2)做稳存量:线上综合电商宠食增速稳健,2023年同比增速稳定在16.6%,其中淘系平台占比进一步扩大,各大宠食厂商仍需持续布局综合电商稳存量,扩大规模优势。

3)扩大增量:兴趣电商在过去一年中持续孵化创新,抖音“内容+电商”已开启全新的消费模式,未来将持续激活宠物主消费潜力。

进一步聚焦线上渠道竞争格局,目前头部本地、进口品牌市场沉淀深厚较为成熟,在综合电商渠道集中度较高;小厂商则盘踞抖音新兴平台,进口品牌虽然在抖音电商占比较低,但均对抖音重视度逐年提升,旨在进一步拓宽在抖音电商的渠道销售。

在“做稳存量”的线上综合电商市场,头部本地品牌销售占比更高且增长迅速,其中又以猫类本地宠物食品表现最为突出。尼尔森IQ数据显示,头部本地品牌在综合电商的核心增长主要依靠大众化、性价比高的开价经典单品,并且在非大促月份依靠价格优势,以日常补货型的消费为主达成销额的提升。

头部进口品牌则更关注电商大促节,通过大促节期间提升促销力度、降低客单价来吸引消费者。618、双十一,均是进口头部品牌商对综合电商进行积极布局的好时机,三八妇女节亦是投入较大力度的促销紧抓住女性养宠消费者群体,以达到主流大促间穿插型补货的作用。

尼尔森IQ数据显示,宠物食品的头部本地品牌通过在抖音平台的长线直播方式提升品牌渗透率,通过客服主播时刻在线、实时解惑的专业导购方式在短期内培育消费者心智,提升消费者信任度。直播购物更利于头部本地品牌推广高端新品,小包装、试吃装售卖亦符合消费者对于减少浪费的消费诉求。头部进口品牌今年逐步开始布局抖音电商,通过主推核心单品的营销模式来提升渠道渗透率,官方旗舰店的入驻更是降低了品牌假货水货的风险。

抓住人货场,构建消费者决策全链路

在宠物食品消费市场蓬勃发展的当下,品牌方需在打造拳头产品的基础上,锚定最适配渠道布局,并从营销、口碑等方面激活消费全链路,从品牌的前期铺垫,心智培育与信息获取,到形成消费者满意购物、积极反馈,达成复购的良性消费闭环。宠物食品品牌需把握“人货场”三位一体,精准洞察宠物食品目标消费者,深耕产品重点投放市场,线上线下渠道精细化布局,以应对年轻化、口味多变的Z世代宠物食品消费者。

关于尼尔森IQ

NIQ是全球领先的消费者研究与零售监测公司,致力于提供对消费者行为最全面的洞察,并揭示新的增长途径。2023年,NIQ与GfK完成合并,两家极具全球影响力的行业领导者实现整合。NIQ凭借全面的零售解读与消费者洞察,通过卓越的商业智能平台和分析工具,传递市场全貌(The Full View ™)。

NIQ属于安宏资本(Advent International)的投资组合公司,业务遍及逾百个市场,覆盖全球90%以上的人口。