文丨读懂财经

“有些朋友年纪轻轻就猫狗双全,真是让人嫉妒得很”。

现如今,猫狗双全,已经成为衡量年轻人幸福指数的重要指标。猫猫狗狗强大的消费能力也催生出一个庞大的市场。

“宠以食为天”,宠物食品消费是整个宠物消费中占比最高的部分。2020年中国宠物消费市场规模约为2065亿元,其中77.21%由宠物食品贡献。但目前市场份额主要集中在外资品牌手里。

好在,国内大型宠物食品公司大多是为国外品牌代工起家,产品品质并不差。也因此,宠物食品“国产替代”成了资本市场追逐的潮流。说起这里,必然绕不开A股唯二的标的,中宠股份和佩蒂股份。

而日前,随着福贝宠物提交招股书,A股有望迎来比中宠股份这一龙头更会赚钱的宠物食品生产商。

在看得见的需求下,这家主营宠物主粮的公司有看得见利润和高增长。根据招股书,2018-2020年,福贝宠物营收由3.06亿元增至6.64亿元,净利润由4701.47万元增至1.66亿元。

在福贝宠物身上还曾发生过一件,差点影响国内宠物食品市场格局的大事——先一步上市的中宠股份曾试图收购福贝宠物,但由于价格谈不拢,最终告吹。前者也错失了一个改善营收质量的大好机会。

从营收规模看,福贝宠物一直是小弟,不及中宠股份的1/3,但二者的净利润却一直处在同一水平,甚至2020年小弟还反超了大哥。

2020年,中宠股份和福贝宠物的营收分别为22.33亿元、6.64亿元,净利润则分别为1.51亿元、1.66亿元。

从二者的毛利率、净利率看,对比更加明显。2020年,福贝宠物和中宠股份的毛利率分别为42.51%、25.51%,净利润分别为24.98%、6.78%。赚钱能力差得不是一点半点。

那么问题来了,它们手里拿着的,同样是从代工走向自主、与国际巨头正面battle的国产替代剧本,为什么福贝宠物更加吸金呢?

/ 01 /宠物食品市场进入战国时代

作为宠物消费中的刚需,宠物食品一直稳居最大细分赛道,并且,纵览全球宠物食品市场格局发展,你会发现,这是一条极具想象力的赛道。

根据欧睿数据,2019年全球宠物食品市场上,玛氏(就是那个卖德芙、士力架和费列罗的玛氏)市场份额达25%,雀巢为22%,加上紧随其后的高露洁棕榄、斯马克、通用磨坊,CR5达58%。行业两大巨头市场份额高达47%,行业集中度相当之高。

从收入规模上看,全球两大巨头玛氏和雀巢,2020年宠物食品业务收入分别为180.85亿美元和132亿美元。若放之A股,玛氏的宠物食品收入便超过了贵州茅台和伊利股份。

放眼国内,在宏观环境上,我国养宠人群及宠物数量都在不断增长。猫猫狗狗们与人的关系也已进化到另一层次,捕鼠看门那是很久以前的事情了,现在它们已跃升至伙伴,甚至家庭成员。由此衍生出的宠物消费市场迅速爆发。

根据《2020中国宠物行业白皮书》,2010-2019年,中国宠物消费市场规模从140亿元增长到了2024亿元,CAGR为34.55%。2020年在新冠疫情影响下,宠物消费市场规模仍同比提升2%,达到2065亿元。

这直接带动宠物食品行业的发展。2010-2019年,我国宠物食品行业市场规模复合增速高达24.16%。2019年,宠物食品市场规模已达701亿元。

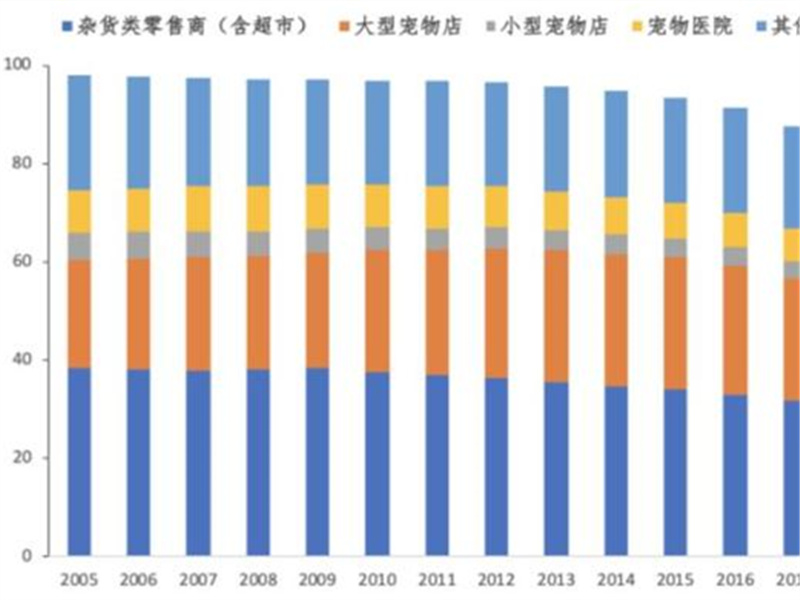

更重要的是,目前国内宠物食品市场的竞争格局还处于战国时代。国际巨头们市场份额不断下滑,国产宠物食品品牌不断诞生,但市场集中度仍较低。

根据欧睿数据,2010年以来,玛氏、雀巢等国际宠物食品巨头在中国市场份额持续下滑,玛氏市占率由超过20%下滑至11.4%,而雀巢由接近10%下滑至2.2%。

目前,中国宠物食品市场仍然十分分散。2019年,玛氏以11.4%的市占率笑傲群雄,比2-4名加起来还高,中宠股份仅以1.4%的占比排在第九位,佩蒂股份则只能归入“其他”,CR10仅31%左右。

但这也意味着,无论是在市场规模增长,还是竞争格局的优化方面(国产替代),宠物食品都是具有一定想象空间的赛道。事实上,在这条赛道上,也正上演“国货崛起”。

/ 02 /宠物粮“国货崛起”背后的加工厂

国产宠物食品行业一直没能诞生能与海外巨头一较高下的品牌,绝大多数企业只能成为代工厂,包括中宠股份、佩蒂股份、福贝宠物。

其中,中宠股份是国内宠物食品龙头,佩蒂股份则是宠物咬胶行业代工龙头。

福贝宠物与中宠股份一样,专注宠物食品行业,业务分为两块,分别是自有品牌业务和OEM/ODM业务。目前来看,两家公司OEM/ODM业务收入均超过自有品牌业务收入。

但两家公司也有明显区别。中宠股份2/3的收入来自宠物零食,宠物主粮的收入仅占6.36%。而福贝宠物,宠物主粮业务收入占比超过99%。

宠物食品主要分为宠物主粮、零食(罐头等)和保健品。根据欧睿数据,2019年我国宠物食品消费结构中,宠物主粮、宠物零食和宠物保健品占比分别为90%、8%和2%。

某种程度上,中宠股份和福贝宠物代表着国内宠物食品生产商的两个发展阶段。中宠股份主要面向海外市场,境外业务以OEM和ODM为主。近年来境内自主品牌业务占比逐渐提升,但2020年境外业务占比仍超过75%。

而福贝宠物2020年OEM/ODM业务收入达3.82亿元,占总收入的57.54%;自主品牌业务营收2.82亿元,占总营收的42.46%,两项业务发展相对均衡。

同样是OEM/ODM业务,福贝宠物完全面向国内客户。根据招股书,福贝宠物OEM/ODM业务的客户为网易严选、倍内菲、卫仕、豆柴、里兜等国内品牌。2020年,仅前五家代工客户营收就达到了2.2亿元,占福贝总代工业务收入的57.6%。

作为国产宠物粮品牌背后的生产商,从某种角度看,福贝宠物代表着宠物食品行业国货崛起的潮流。这也是目前宠物粮市场发展的趋势,以及资本追逐的风向。

就以中宠股份为例。自2017年上市以来,股价表现一直不温不火。尽管资本普遍认为宠物食品是个好赛道,中宠股份自有品牌业务也在不断拓展,但公司股价一直在12元左右徘徊,总市值在30亿左右。

直到新冠疫情爆发后,宠物食品“国产替代”概念开始被认可,2020年全年,中宠股份涨幅超过1倍。

而作为宠物食品“国货崛起”背后的加工厂,福贝宠物显然更受资本认可。2017年5月,福贝首次引入外部资本,便是安徽和江苏两省一同成立的毅达投资,持股15%。

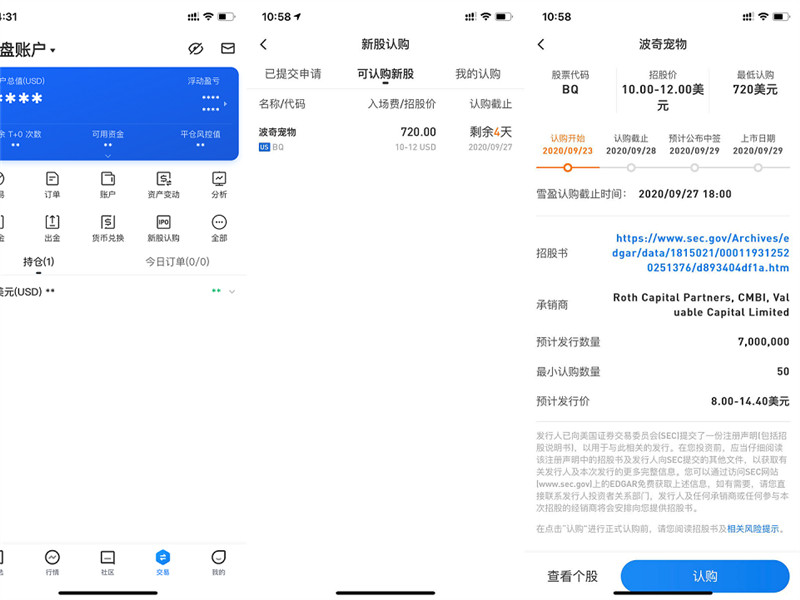

2019年中宠股份曾计划收购福贝宠物,但条件没谈拢作罢。一个月后,福贝宠物完成B轮融资,投资方阵容颇为强大,海富长江、中比基金(SS)、圣元投资、凯珩投资、毅达创投、无锡红土、高邮红土、深创投纷纷加入。彼时其估值为13.12亿。

此次IPO,福贝宠物拟募资3.48亿,发行不低于发行后总股本的10%,估值为34.8亿左右,是B轮估值的2.65倍。虽然在宠物食品生产上,中宠股份的确是老大,但看上去,资本更青睐福贝宠物。

/ 03 /更高端的中宠股份?

资本更青睐福贝宠物,一方面原因是中宠股份宠物零食市场潜力不及宠物主粮,但最直接的原因就是,福贝宠物更有“钱途”。

2020年,福贝宠物以6.64亿的营收实现1.53亿元的净利润,而在同期,中宠股份营收22.33亿元,扣非净利润1.25亿元。

数字上很是直观,福贝宠物盈利能力显著高于中宠股份。在2020年,福贝宠物毛利率高达42.15%,而中宠股份仅为25.07%。同样从事宠物食品生产业务,毛利率相差17个点,差距不可谓不大。

细细看来,福贝宠物无论是自主品牌业务,还是OEM/ODM业务,毛利率均远超中宠股份。

2020年,福贝宠物ODM/OEM业务毛利率高达35.26%,剔除运费后毛利率为35.68%;中宠股份以OEM/ODM业务为主的海外业务毛利率仅为21.99%。

而自主品牌业务上,福贝宠物毛利率高达51.46%,剔除运费后毛利率高达56.64%;中宠股份境内业务毛利率为34.48%,差距依然明显。

在更能反映盈利能力的扣非后净利润率上,福贝宠物扣非后净利润率2018-2020年分别为16.94%、18.39%、23.01%;中宠股份近三年扣非后净利润率仅为4.12%、3.94%、5.61%。

表面看,福贝宠物更高盈利能力来自于其收入结构,即自主品牌收入占比更高。毕竟,自主品牌毛利率要明显高于代工业务。2018-2020年,公司ODM/OEM业务毛利率分别为31.41%、32.72%和35.26%,自主品牌业务毛利率分别为52.61%、55.66%和51.46%,整体毛利率分别为39.2%、42.85%和42.14%。

但实际上,福贝宠物更高盈利能力,来源于更高端的产品。公司核心品牌“比乐”在2015-2016年推出的原味系列算得上首批国产高端狗粮,以更优质的产品、更低廉的价格、更高的评价,成为狗粮中的“国货之光”,打响了知名度和影响力。

而中宠股份,虽然主要收入来源于宠物零食,但市场更看好其自主品牌宠物主粮业务。

单从产品价格上,比乐狗粮原味鲜系列10千克售价495元,折算单公斤售价接近50元;中宠物股份旗下品牌“顽皮”,虽然有单公斤接近75元的鲜肉无谷冻干狗粮,但最畅销的还是单公斤售价不到22元的“果饭儿”系列。国内同样冲击IPO的乖宝股份,旗下“麦富迪”品牌狗粮单公斤售价亦不到30元。

在整个国内宠物粮市场上,比乐都属于为数不多的中端偏上品牌。这一品牌和背后的技术优势,也带动福贝宠物的OEM/ODM业务迅速增长,并实现更高的毛利率水平。

需要注意的是,宠物主粮对研发实力要求颇高。营养上需要保持各种优质蛋白质等成分的营养价值,功能上需要考虑宠物肠胃健康、皮毛柔顺有光泽、低脂易消化等功能特征,配方工艺需要匹配的研发实力十分强大。通过比乐证实自己的研发实力后,福贝宠物的代工业务自然不缺客源。

同时,福贝宠物的高毛利率,也来自于产品结构的变化。相对而言,近年来兴起的养猫热潮,猫粮生产需求巨大,毛利率水平高于犬粮。

“人不如狗”,狗不如猫。2018-2020年,福贝宠物猫粮产品收入从9074.42万元提升至3.16亿元,占主营业务收入的比例从29.68%提升至47.6%。2020年,在OEM/ODM模式下,猫粮毛利率38.5%,而狗粮毛利率仅29.03%;在自主品牌模式上,猫粮毛利率也要高出狗粮1-2个点。

错失收购福贝宠物的大好机会,这两年,中宠股份正在将主营产品聚焦在毛利高的宠物主粮和湿粮(罐头),与此同时,打造自有品牌主攻国内市场,为的正是以国产替代为目标的同时享受国内增长红利。

没办法,谁让看上去“更高端”的福贝宠物更对资本市场的口味呢。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。